アメリカの好景気 ”帝国”の18年間5

【バブル崩壊の予防策】

投資銀行業界は1982年から1987年にかけて、立て続けに開発される新しい金融商品によって潤っていました。

一方、産業界も誘導されたドル安、第二次M&A(合併、買収)のブームによって数字的には立ち直りつつありました。

しかし産業界の抱える国際競争力の喪失といった根本的な問題は、なにひとつ解決されていません。

プラザ合意のあった1985年10月の底値1289ドルから、87年8月には2736ドル、株価は二倍に上昇していました。

これはバブルともいえる水準であり、議会やウォールストリートも神経質にならずにはいられない状態になっていました。

まず、87年8月に新しいFRB議長に選ばれたアラン・グリーンスパンが、公定歩合を引き上げました。

金利は85年に底を打ってからすでに上昇を初めていました。

その中での公定歩合の引き上げだったので、世界中の金利が同時に上がるのではないかという懸念に襲われました。

さらに10月になって議会から企業買収への課税が提案されました。

これによってM&A市場が先細る可能性も出てきたのです。

一方ウォールストリートはデリバティブ商品を使ったポートフォリオ・インシュアランスで、株式ポートフォリオを市場の下落から守ろうとしていました。

1987年秋には一千億ドルほどの株式ポートフォリオに、この「保険」がかけられていました。

もちろん、この戦略の実行にはメインフレームが、重要な役割を果たしていました。

スポンサーリンク

【暗黒の月曜日】

ポートフォリオ・インシュアランスのヘッジ戦略で、低コストで有名なものは、デリバティブの先物を売り建てすることです。

株価が下がった時、先物を買戻せばその利益で、株式ポートフォリオの損失を相殺できるからです。

その株価が10月15日の週に入り大きく下落し始めました。

それによりポートフォリオ・インシュアランスのプログラムが先物を急激に売り出したのです。

株価が追いつけない状況になり市場は混乱状態になりました。

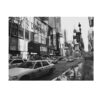

そして週明けの10月19日の月曜日

取引開始と同時に怒涛の先物売りが始まり暴落に歯止めが効かなくなりました。

株価も23%下落して、率でみて史上最大の暴落になったのです。

この大暴落の影響は数時間もたたないうちに世界市場に波及しました。

中でもオーストラリアの株式市場では58%近くも下がりました。

この暗黒の月曜日(ブラック・マンデー)はなぜ起こったのか?

ニューヨーク連銀のコリガン総裁は、

メインフレームによってプログラミングされたデリバディブや

ポートフォリオ・インシュアランスのヘッジ戦略をその原因の1つにあげました。

しかしそれは株価の総崩れの誘引の1つに過ぎないとされました。

それどころか株価暴落を防ぐ手段としてデリバティブ市場が、ますます取り上げられることになります。

コリガン総裁はまた

市場の心理的な恐怖感

アメリカ経済が抱えている問題

世界貿易の不均衡

を原因にあげています。

この暴落での銀行破綻は皆無でした。

そのためこの大暴落は、大規模な市場価格是正に過ぎなかったという見方が広がり、

暗黒の月曜日は「マーケットブレイク」であったとされました。

翌月まで下落基調が続きますが、87年の12月からは再び上昇に転じます。

それは1994年末まで着実に伸びました。

さらに1995年から新たなバブルが発生しダウ平均株価は急上昇することになります。

ディスカッション

コメント一覧

まだ、コメントがありません